2018年中国调味品行业现状分析 行业集中度有待提升

调味品是指能增加菜肴的色、香、味,促进食欲,有益于人体健康的辅助食品。它的主要功能是增进菜品质量,满足消费者的感官需要,从而刺激食欲,增进人体健康。从广义上讲,调味品包括咸味剂、酸味剂、甜味剂、鲜味剂和辛香剂等,像食盐、酱油、醋、味精、糖(另述)、八角、茴香、花椒、芥末等都属此类。调味品行业与居民日常生活息息相关,其原材料采购和生产过程中的质量控制关系到广大消费者的身体健康。我国政府对调味品行业的产品质量安全高度重视,陆续颁布了一系列法律法规和行业标准,建立了质量安全市场准入体系。

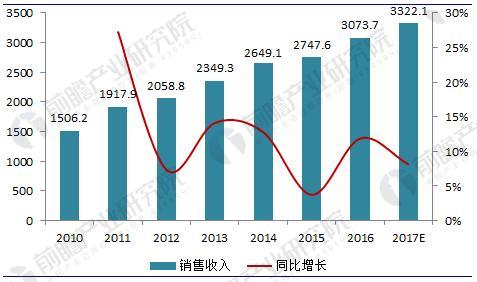

据国家统计局数据显示,2010年以来我国调味品行业销售收入不断增长,截止到2017年收入规模已经达到了3322.1亿元。

2003-2010年为我国调味品快速发展的黄金阶段,行业“量价齐升”,酱醋及类似物CAGR近26.8%,2010年之后行业增速开始放缓,2010-2015年CAGR降低至13.8%,2014、2015年缓慢下滑至10.5%左右,增速放缓主要因为:1)行业基数大,增长弹性小;2)酱醋等调味品渗透率较高,消费量增速放缓;3)2014年产能扩张较快,导致渠道库存较高,消化库存耗费部分增长。

2016年以来我国调味品行业销售收入增速有所提升,2016年增速达到11%左右,2017年增速略有下降,为8.1%左右。绝对量上,2016-2017年,调味品行业销售收入从3073.7亿元增长至3322.1亿元,首次突破3300亿元。

图表1:2010-2017年调味品行业销售收入及增长率变化趋势图(单位:亿元,%)

据国家统计局数据显示,2010年以来我国调味品行业总体利润规模呈现出阶梯式增长,2014年利润总额突破200亿元,达到225.5亿元,利润增速也维持在13%左右;2015年以来我国调味品行业的利润总额规模仍保持快速增长,2017年已接近300亿元。综合来看,我国调味品行业整体盈利能力正在不断提升。

图表2:2010-2017年中国调味品行业利润总额变化趋势图(单位:亿元,%)

从产量结构上看,2016年产量占比最高的仍为传统调味品酱油和食醋,份额分别为42%和18%;其次是具有调节食物鲜味功效的味精调味品,占比为9%。但随着产品更新换代,更为健康、口感更佳的鸡精鸡粉未来有望抢占味精的份额。

从调味品使用渗透率看,各大品类中,酱油的渗透率最高,达99%,味精、鸡精的渗透率在60%以上,蚝油的渗透率最低,仅22%。渗透率高的种类规模体量也较大,未来看点主要是消费升级带来的价格提升,渗透率低的品类未来增长空间较大。

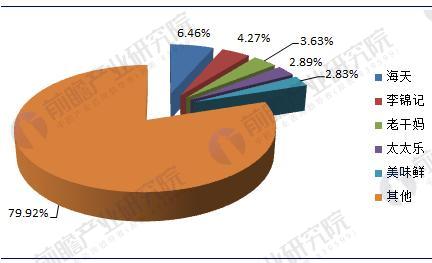

我国调味品行业集中度较低,龙头占比仅为6%。根据数据,中国调味品行业CR5为20%远低于亚洲多数国家,主要与我国面积辽阔、人口较多有关。行业龙头海天占比仅为6%,其次为李锦记、老干妈、太太乐、美味鲜。其他亚洲国家龙头的市占率都达到了10%以上,越南调味品行业龙头马山集团市占率达到39%。我国调味品行业集中度趋于提升,中大型企业优先受益。

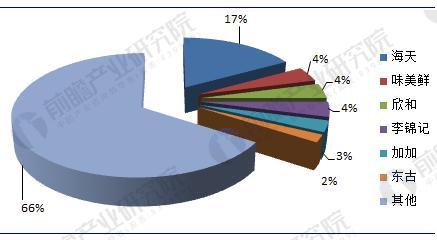

目前酱油的竞争格局较为分散,各大厂商市占率均不高,2015年行业CR5约32%。海天处于酱油的第一梯队,龙头地位难以撼动,市占率约为17%;

第二梯队有美味鲜(厨邦酱油)、欣和六月鲜和李锦记,这三家企业大致规模相当,但近两年李锦记和欣和销售规模有所下降,市占率下滑;厨邦酱油规模快速增长,未来厨邦有望拉开和李锦记、六月鲜的差距;再次一梯队的品牌包括加加、东古、千禾等,目前销售规模和前几位差距较大。我国酱油品牌众多,竞争激烈,集中度低,龙头企业与日本也相去甚远。日本酱油的CR3已达到48%,第一大厂商龟甲万市占率约30%,与其相比,海天的市场份额仍有很大提升空间。

以上数据与分析来自前瞻产业研究院发布的《2018-2023年中国调味品行业市场需求预测与投资战略规划分析报告》。

本报告前瞻性、适时性地对体育用品行业的发展背景、产销情况、市场规模、竞争格局等行业现状进行分析,并结合多年来体育用品行业发展轨迹及实践经验,对体育用品行业未来...

如在招股说明书、公司年度报告等任何公开信息披露中引用本篇文章数据,请联系前瞻产业研究院,联系电话:。

前瞻产业研究院中国产业咨询领导者,专业提供产业规划、产业申报、产业升级转型、产业园区规划、可行性报告等领域解决方案,扫一扫关注。

2023年全球航空涂料行业区域市场现状分析 美国为全球行业发展重要区域【组图】

2023年全球航空涂料行业供需现状及市场规模分析 2021年全球市场规模超20亿美元【组图】

2023年中国中硼硅玻璃行业需求现状2021年行业规模超50亿元【组图】